Ковальчук ведет Гридина и Федяева к банкротству

У принадлежащего нищим депутатам Госдумы холдинга «СДС» обнаружился «запредельный уровень долговой загрузки»

Вывести что-то из государственной собственности за бесценок, чтобы потом перепродать (лучше всего самому государству) в разы дороже — классическая формула российского бизнеса, однако мало кто достиг в создании подобных схем такого уровня виртуозности, как Юрий Ковальчук. Перепродажа «Новатэка» и продажа «Лидера» стали легендами отечественного делового мира. Правда, нужно отметить, что при этом структуры Ковальчука промышляют не только блестящими перепродажами активов. В последнее время они освоили новое для себя занятие — выдачу кредитов, смысл которых не очень понятен окружающим.

Кемеровский «Азот» (входит в холдинг «Сибирский деловой союз», принадлежащий депутату Госдумы Владимиру Гридину, на фото) сообщил о сделке с Газпромбанком стоимостью 30,13 млрд руб. Речь идет о привлечении кредита на пять лет. Средства будут предоставляться траншами. Ставка составит от 8,4 до 11,5% годовых в рублях и от 3 до 6,75% годовых в долларах, сказано в сообщении «Азота».

Кемеровский «Азот» (входит в холдинг «Сибирский деловой союз», принадлежащий депутату Госдумы Владимиру Гридину, на фото) сообщил о сделке с Газпромбанком стоимостью 30,13 млрд руб. Речь идет о привлечении кредита на пять лет. Средства будут предоставляться траншами. Ставка составит от 8,4 до 11,5% годовых в рублях и от 3 до 6,75% годовых в долларах, сказано в сообщении «Азота».

Как обращают при этом внимание обозреватели “Ведомостей”, официальные финансовые показатели «Азота» в разы меньше новых обязательств. Чистая прибыль компании за девять месяцев 2012 г. по РСБУ снизилась на 34,4% до 3,3 млрд руб., выручка — на 11,9% менее чем до 20 млрд руб. А стоимость чистых активов компании на 30 сентября была на 30% меньше привлекаемого кредита (21,4 млрд руб.). Общий долг предприятия на 30 сентября составлял 4,3 млрд руб. (в том числе 1,6 млрд руб. нужно было погасить в течение года). Если раньше долг компании был примерно равен ее EBITDA, то после нового займа будет раз в 9 выше этого показателя — это запредельный уровень долговой нагрузки, констатирует аналитик Raiffeisenbank Константин Юминов. Есть риск, что компания не сможет обслуживать такой долг, говорит он.

Получить комментарии «Азота» и СДС не удалось — их представители вечером не ответили на запрос «Ведомостей». К тому же СДС — не самая открытая компания, к тому же и Гридин и его партнер Михаил Федяев (и сын Михаила Юрьевича, депутат Госдумы Павел Михайлович) сами были замечены в значительном занижении объема своих доходов.

Получить комментарии «Азота» и СДС не удалось — их представители вечером не ответили на запрос «Ведомостей». К тому же СДС — не самая открытая компания, к тому же и Гридин и его партнер Михаил Федяев (и сын Михаила Юрьевича, депутат Госдумы Павел Михайлович) сами были замечены в значительном занижении объема своих доходов.

Так по данным Дмитрия Гудкова, при доходе 5 млн. 97 тыс. 410 руб. у Павла Федяева (на фото) в собственности находился земельный участок пощадью 2600.0 кв. м, а также 14 квартир (39.3 кв. м., 40.5 кв. м., 46.4 кв. м., 50.1 кв. м., 60.6 кв. м., 68.2 кв. м., 68.4 кв. м., 68.4 кв. м., 79.0 кв. м., 100.2 кв. м., 103.2 кв. м., 118.9 кв. м., 127.3 кв. м., 135.0 кв. м.), пара машин и нежилое помещение. Кроме того, депутатский статус не мешал ему числиться в совете директоров Новокузнецкого ликеро-водочного завода (характерно, что несмотря на это вся благотворительная деятельность нашего героя свелась к пожертвованию… 10 тысяч рублей на дом для детей-сирот). При этом основные активы семьи Михаила Федяева — животноводческе компании ОАО «Ваганово» и ОАО «Титово» записаны на дедушку Федяева Юрия Ивановича. Если учесть, что бизнес дедушки крышует папа, работающий в комитете по аграрным делам Госдумы, можно сказать, что Федяевы довели собственное частно-государственное партнерство до идеала.

Так по данным Дмитрия Гудкова, при доходе 5 млн. 97 тыс. 410 руб. у Павла Федяева (на фото) в собственности находился земельный участок пощадью 2600.0 кв. м, а также 14 квартир (39.3 кв. м., 40.5 кв. м., 46.4 кв. м., 50.1 кв. м., 60.6 кв. м., 68.2 кв. м., 68.4 кв. м., 68.4 кв. м., 79.0 кв. м., 100.2 кв. м., 103.2 кв. м., 118.9 кв. м., 127.3 кв. м., 135.0 кв. м.), пара машин и нежилое помещение. Кроме того, депутатский статус не мешал ему числиться в совете директоров Новокузнецкого ликеро-водочного завода (характерно, что несмотря на это вся благотворительная деятельность нашего героя свелась к пожертвованию… 10 тысяч рублей на дом для детей-сирот). При этом основные активы семьи Михаила Федяева — животноводческе компании ОАО «Ваганово» и ОАО «Титово» записаны на дедушку Федяева Юрия Ивановича. Если учесть, что бизнес дедушки крышует папа, работающий в комитете по аграрным делам Госдумы, можно сказать, что Федяевы довели собственное частно-государственное партнерство до идеала.

«Азот», правда, сообщил, что назначение кредита — внутригрупповые займы, но не раскрыл детали. Предприятие занимает, чтобы его материнская компания, СДС, смогла погасить кредиты, привлеченные на покупку самого «Азота» и Ангарского азотно-тукового завода, рассказывает знакомый менеджеров «Азота». Оба актива СДС купил в конце 2011 г. у «Сибура». Что выглядит еще более странно, еси учесть, что “Сибур” контролируется тем же Юрием Коваьчуком. Сумма сделки составила как раз $0,8-1 млрд, рассказывали тогда источники «Ведомостей». Подтвердить эту информацию не удалось. Источник, близкий к одной из сторон сделки, сказал, что «Азот» привлекает деньги на операционную деятельность.

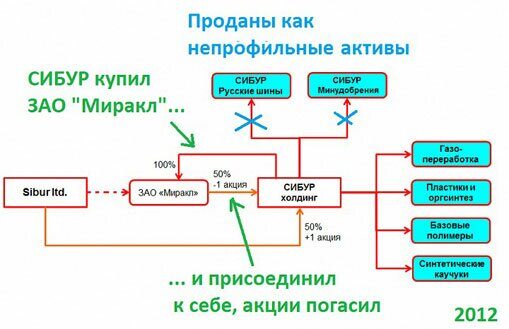

Случаи переоформления долгов на покупаемый актив нередки, напоминает Юминов. В 2009 г. «Базовый элемент» и Сбербанк переложили на «Русснефть» $2,8-миллиардный кредит, который в 2007 г. был выдан «Русским машинам» на покупку самой нефтяной компании. Похожая схема использовалась и при покупке «Сибур-холдинга» структурой совладельца «Новатэка» Леонида Михельсона. В конце 2011 г. «Сибур» присоединил к себе ЗАО «Миракл» Михельсона, которое занимало на покупку «Сибура» у Газпромбанка (долг 69,4 млрд руб. на конец 2010 г.).

****

Махинации Юрия Ковальчука с активами «Сибура»

Давно хотел написать об этом статью, все руки не доходили. Помню в Эксперте в начале 2000-х было много статей, как на базе 7 Сибирских ГПЗ был создан “Сибур” который скупал все нефтехимические активы в стране на деньги Газпрома, но его чуть было не увел из под контроля Яков Голдовский и Владимир Путин проводивший тогда компанию по возвращению активов выведенным Вяхиревым и Шереметом сказал что типа «будете и дальше клювом щелкать у вас не только “Сибуром” уведут». Газпром укреплялся на глазах.

Что мы видим сейчас? Все те самые активы за которые шла борьбы, которые пытались стянуть Итера, дети-внуки Газпромовских воротил, сначала перекочевали обратно к Газпрому, а потом были элегантно распределены его распильным подразделением Газпромбанком. Стройтрансгаз, Стройгазмонтаж, Бургаз, Сибнефтегаз, Арктикгаз у Тимченко и Ротенбергов, а сам Газпромбанк вместе с Газфондом давно под управлением Ковальчука. Что же с “Сибуром”?

Тут просто супер-схема. Когда я увидел, то сразу понял, что Уоррен Баффет, Карл Икан и Гордон Гекко отдыхают. В группировку завербовали основного акционера НоваТЭКа Леонида Михельсона. Все провернули его руками. Все данные взяты в открытых источниках, большая часть цифр из отчётности СИБУРа по МСФО. Выводы автора. Афера века началась в декабре 2010 когда некое ЗАО «Миракл» (от слова Miracle или чудо) купило двумя частями 50% акций СИБУРа у Газпромбанка. Деньги оно взяло в кредит в этом же банке. Сумма сделки официально не разглашалась, но газеты писали, что СИБУР оценен в 225 млрд. рублей. Однако в отчетности Газпромбанка, да и в последующих сделках видна цифра в 150 млрд. рублей. или 3442 рубля за акцию

ЗАО «Миракл» на 100% принадлежало офшору Dellawood Holdings ltd. И вот этот офшор в октябре 2011 покупает оставшиеся 50% акций «Сибура» у Газпромбанка за 75 млрд. рублей. Далее Dellawood переименовывают в SIBUR ltd. Это по сути и есть стоимость покупки, а вовсе не 225 млрд. рублей. Это видно из дальнейших действий. Далее «Сибур» из ЗАО становится ОАО и параллельно покупает у SIBUR ltd. ЗАО «Миракл» за символический 1 млн. рублей. Но до этого он зачем-то выдает этому ЗАО денег взаймы, а ЗАО гасит кредит взятый на покупку акций «Сибура» у Газпромбанка. «Сибур» заплатил, за то что его купили. В феврале 2012 «Сибур» присоединяет к себе ЗАО «Миракл», 50% акций становятся казначейскими и гасятся. Капитал сокращается с 43 569 579 до 21 784 791 акций. SIBUR ltd. получает 100% акций, за них он заплатил 75 млрд. рублей.

Новые собственники принялись разгребать завалы и объективно тут они молодцы и им удалось повысить капитализацию и инвестиционную привлекательность компании. Они сразу же начали искать покупателей для непрофильных Удобрений и Шин. В планах была только первичная переработка газа растущего НоваТЭКа, никаких глубоких переделов и вертикальной интеграции Кировский и Воронежский шинный заводы бывшего Amtel продали СП Ростехнологий и Pirelli за 9,251 млрд. рублей. Перед заключением сделки по продаже ОАО «СИБУР-Русские шины», «Сибур» продал два непрофильных предприятия, ранее входивших в периметр ОАО «СИБУР-Русские шины». Предприятие по производству синтетических волокон ОАО «СИБУР-Волжский» было приобретено ЗАО «Газпром Строй ТЭК Салават». ОАО «Волжский азотно-кислородный завод», специализирующееся на производстве технических газов, продано Группе РОЭЛ, которая ранее купила Волжский каучук за 0,758 млрд. рублей. Ранее продан Саранский завод резинотехники за 400 млн. акционерам Курскрезинотехники. Сами СИБУР-РШ проданы за $500 млн. их гендиректору Владимиру Гуринову и Геннадию Тимченко (доля 25%). Компания переименована в Кордиант. Пермские Минудобрения осенью 2011 заплатили 2,4 млрд. рублей после чего 51% продан Уралхиму за $350 млн. Доля в Череповецком азоте тоже слита за Х рублей, сами СИБУР-МУ проданы кемеровской группе СДС за $1 млрд. Новокуйбышевская НХК продана за 0,728 млрд. «Нефтеоргсинтезу». Итого продано ненужных активов более чем на 72,37 млрд. рублей. Распродав все ненужное, нужное поделили на 4 дивизиона (ГПЗ, Каучуки, Пластики, Полимеры). Агрессивно вытеснены миноритарии из дочек, где не было 100%: кемеровский ОРТОН, тульский Пластик, пермский Уралоргсинтез и завершается поглощение Воронежского каучука. СИБУР теперь причесан и упакован к IPO. Нужно помочь акционерам? За 2011 СИБУР платит дивиденды 21,785 млрд. рублей или 1000 рублей на акцию. Также у НоваТЭКа куплен за 2,4 млрд. Биаксплен. Это тоже помощь. Компания, заработавшая в прошлом году 63 млрд. рублей чистой прибыли (41 млрд. в 2010) при стоимости чистых активов $10 млрд. может стоить 51 млрд? (75-24). Конечно может, ведь в составе акционеров нарисовался Геннадий Тимченко с 37,5%. Налицо удачная реализация хитроумного плана. Неужели Газпромбанк сам не мог продать удобрение и шины? Он мог упорядочить заводы, а потом выплатить себе дивиденды и после этого продать «Сибур» акционерам НоваТЭКа за 150 млрд. рублей? Ответ очевидный, газпромбанковские менеджеры легко бы с этим справились и сами. Другое дело если «Сибур»был публичный и Тимченко разглядел в нем потенциал за счет указанных действий и скупил бы контрольный пакет на бирже. Но нет, эти акции были проданы ему госкомпанией, фактически Газпромом. Налицо увод активов в миллиардном масштабе. Все публично и без стеснений. Если в 2014 «Сибур» выведут на IPO и его оценка будет $12 млрд, (P/E=5), то парни сделают 1000%. Самое парадоксальное, зачем на всю страну говорили о возвращении активов, а теперь продают их за даром?

Источник: Сетевой дневник Элвиса Марламова, 30.09.2012